Das KYC-Prinzip: Warum stehen Banken bei Sanktionen besonders im Fokus?

Vor dem Hintergrund des russischen Angriffes auf die Ukraine und den daraus resultierenden Sanktionen Amerikas, der EU und der Schweiz sind erhoffte Wirkungen und unerwünschte Nebenwirkungen von Sanktionen ein sehr aktuelles Thema. Im Rahmen unserer Artikelserie zu diesem Thema beschreiben wir in diesem Beitrag, warum Banken bei Sanktionen besonders im Fokus stehen.

Rolle der Banken bei der Einhaltung von Sanktionen

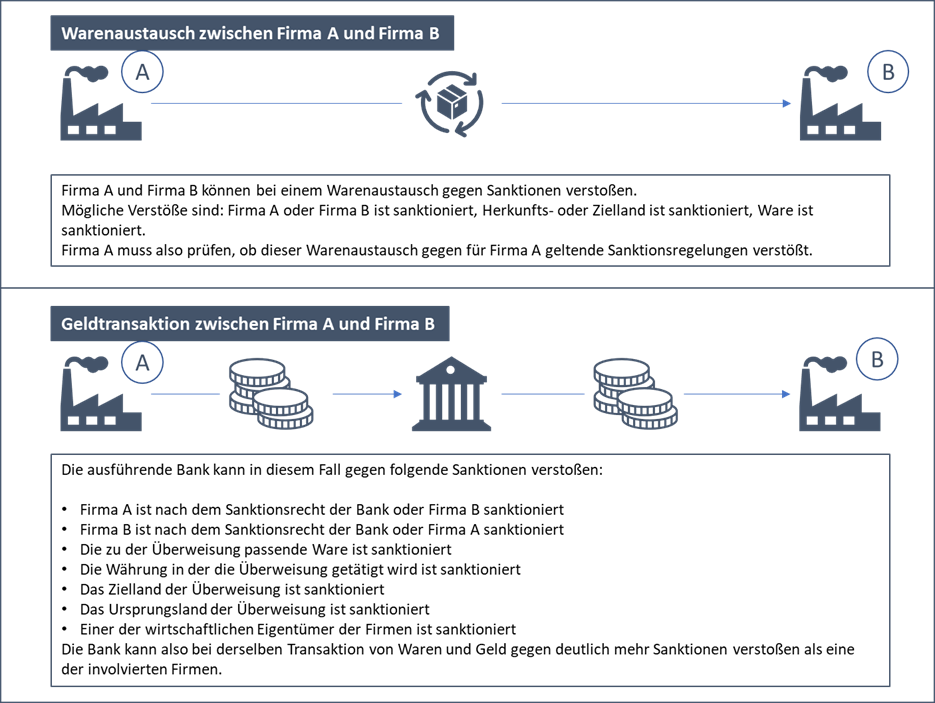

Die meisten Sanktionen sind mit Finanztransaktionen verbunden. Eine Handelssanktion verhindert oder beschränkt zum Beispiel den Handel zwischen zwei Parteien. Damit ist nicht nur der Austausch von Waren, sondern auch der finanzielle Ausgleich für die Waren in Form einer Überweisung gemeint. Bei einer Finanzsanktion werden Vermögenswerte eingefroren oder Geldüberweisungen verhindert oder beschränkt. Finanztransaktionen sind also mit Sanktionen verbunden und unterliegen somit auch Sanktionsregelungen.

Die meisten Finanztransaktionen in Form von Überweisungen, Schecks oder Lastschriften werden über Banken abgewickelt. Banken sind bei der Abwicklung dieser Geschäfte dazu verpflichtet bestehendes Sanktionsrecht einzuhalten. Entscheidend ist dabei welchem Sanktionsrecht die Banken unterliegen. Banken müssen sich sowohl an das Sanktionsrecht im Land ihres Hauptsitzes als auch an das Sanktionsrecht in den jeweiligen Ländern, in den die Filialen liegen, halten. Eine Bank aus den USA mit einer Filiale in Deutschland muss sich also sowohl an US-Amerikanisches Sanktionsrecht als auch an EU-Sanktionsrecht halten.

Darüber hinaus müssen Banken nicht nur Finanztransaktionen überwachen, sondern auch Handelstransaktionen bei ihren Geschäften berücksichtigen, um Geldflüsse im Zusammenhang mit einem Warenaustausch, der sanktioniert ist, zu verhindern.

Warum ist KYC entscheidend für die Einhaltung von Sanktionen?

Banken haben spezielle Abteilungen, die sich mit den Auswirkungen der Sanktionspolitik auf das Geschäft der Bank und mit der Einhaltung der Sanktionen befassen. Das Zusammenspiel dieser beiden Themen nennt man Sanctions Due Dilligence oder kurz SDD.

Bei der Entscheidung ob Vermögenswerte oder Transaktionen einer Sanktion unterliegen, ist das KYC von entscheidender Bedeutung für die Sanktionsabteilung der Banken.

Know Your Customer ist eine Empfehlung der Financial Action Task Force (FATF) vom Februar 2012, die 2018 aktualisiert wurde. Die FATF empfiehlt den Instituten, die folgenden Maßnahmen in ihre KYC-Programme einzubauen:

- Identifizierung des Kunden und Überprüfung der Identität des Kunden anhand verlässlicher Dokumente, Daten oder Informationen aus unabhängigen Quellen

- Identifizierung der wirtschaftlichen Eigentümer und Ergreifung angemessener Maßnahmen, um die Identität der wirtschaftlichen Eigentümer zu überprüfen

- Verstehen und gegebenenfalls Einholen von Informationen über den Zweck und die beabsichtigte Art der Geschäftsbeziehung

- Durchführung einer fortlaufenden Due-Diligence-Prüfung der Geschäftsbeziehung und Prüfung der im Laufe der Geschäftsbeziehung getätigten Transaktionen, um sicherzustellen, dass die durchgeführten Transaktionen mit den Kenntnissen des Instituts über den Kunden, seine Geschäftstätigkeit, sein Risikoprofil und gegebenenfalls die Herkunft seiner Mittel übereinstimmen

Obwohl nicht alle Elemente eines vollständigen KYC-Programms direkt für die Sanctions Due Dilligence relevant sind, sollte ein Sanktionsprogramm die folgenden grundlegenden Elemente umfassen, die auf das Geschäftsprofil des Unternehmens zugeschnitten sind:

- Kenntnis und Überprüfung der Identität eines Kunden und aller Gegenparteien

- Kenntnis und Überprüfung der wirtschaftlichen Eigentümer

- Verstehen der Art und des Zwecks des Kontos oder der Transaktionen des Kunden, einschließlich:

- Die zugrunde liegende Geschäftstätigkeit des Kunden, mit welchen Waren und Dienstleistungen er handelt und warum er Finanzierungen oder andere Dienstleistungen in Anspruch nimmt

- Wo der Kunde ansässig ist und, falls abweichend, sein Hauptgeschäftssitz

- Wohin der Kunde Gelder zu senden oder von wo er Gelder zu erhalten beabsichtigt

- Die Quelle der Gelder und die Quelle des Vermögens

Vor allem die initiale Erkennung der wirtschaftlichen Eigentümer und deren Quellen des Vermögens sind beim KYC Prozess im Rahmen der Sanctions Due Dilligence von entscheidender Bedeutung. Durch diese Informationen kann eine Bank einschätzen, ob ein Unternehmen und dessen Transaktionen einer Sanktion unterliegt.

Neben der initialen Prüfung der wirtschaftlichen Eigentümer prüfen Banken das Zahlungsverhalten ihrer Kunden, um die Jurisdiktionen, in denen der Kunde handelt zu erkennen. Falls sich die Sanktionspolitik, die auf die Bank Einfluss hat, ändert, können diese Informationen genutzt werden, um zu sanktionierende Kunden schnell zu erkennen und Transaktionen zu unterbinden.

Welche Strafen eine Bank zu befürchten hat, die keine adäquate Sanctions Due Dilligence einhält, zeigt das folgende Beispiel:

Fallbeispiel U.S. BANCORP

2018 verhängten vier US-Aufsichtsbehörden gegen die U.S. Bancorp eine Geldstrafe in Höhe von mehr als 600 Millionen US-Dollar wegen Versäumnissen bei ihrem AML-Compliance-Programm. Laut der US-Staatsanwaltschaft für den südlichen Bezirk von New York hat die Bank von 2009 bis 2014 „vorsätzlich versäumt, ein angemessenes AML-Programm einzurichten, umzusetzen und aufrechtzuerhalten“.

Ein Schwerpunkt der Beschwerde bezog sich auf die unangemessene Finanzierung des Compliance-Teams, das für die Untersuchung potenziell verdächtiger Aktivitäten zuständig war. Anstatt ihr Compliance-Programm auf die generierten Warnungen abzustimmen, beschränkte oder fror die Bank die Anzahl der Mitarbeiter ein und legte Obergrenzen für die zu erhebenden Informationen über Neu- und Bestandskunden fest. Obwohl die Mitglieder des AML-Compliance-Teams den Mangel an Ermittlungsressourcen ausdrücklich als Risiko bezeichneten, stellte die Bank nicht die erforderlichen zusätzlichen Mittel zur Verfügung, um den festgestellten Bedarf zu decken. Die Zahl der Ermittler und die Informationsdichte über die Kunden blieb konstant, obwohl die Vermögenswerte der Bank, die Meldungen verdächtiger Aktivitäten und die Anfragen der Strafverfolgungsbehörden zunahmen.

Durch die unzureichende Finanzierung der Compliance Abteilung, die die KYC und Sanktionsabteilung beinhaltet, wurden viele Sanktionsverstöße der Bank intern nicht aufgedeckt. Die Informationen, die die Bank über ihre Kunden hatte, waren nicht ausreichend, um potenzielle Sanktionsverstöße zu erkennen und einzuordnen. In laufenden Kundenbeziehungen wurden die Transaktionen nicht überwacht. Es gab somit keine Prüfung, ob die Kundenangaben zur Geschäftstätigkeit mit den wirklichen Transaktionen übereinstimmten.

Ein Sanktionsprogramm ist nur so gut wie das KYC-Programm

Das Beispiel der U.S. Bancorp zeigt welche Strafen eine fehlende oder zu schwache Sanctions Due Dilligence für eine Bank haben kann.

Es zeigt aber auch, wie wichtig ein funktionierendes KYC-Programm für Banken ist, um solchen Strafen zu entgehen. Ausschlaggebend für die Bestrafung der U.S. Bancorp waren die Sanktionsverstöße, die man aufgrund der minimalen Informationen über die Kunden nicht erkennen konnte. Mit einer den Vermögenswerten entsprechenden Finanzierung des KYC-Programms hätte die Strafe möglicherweise verhindert werden können.

Sanktionsabteilungen in Banken sind auf die Kundeninformationen aus den KYC-Abteilungen angewiesen, um eventuelle Sanktionsverstöße zu erkennen und einzuordnen. Damit schützen beide Abteilungen die Bank vor den Strafen der Aufsichtsbehörden.

Als Fazit lässt sich sagen: Eine gute Sanctions Due Dilligence steht und fällt mit den Informationen aus der KYC-Abteilung der Bank.